こんにちは。よろず(@indexperience)です。

今回は言わずと知れたバンガード社の人気ETFの比較です。なぜこの二つを比較するかと言うと、私がどちらを買えば良いのか迷った為です。名前も似てますしね。

VTIも比較対象としてあげるべきですが、VOOとVTIの違いは好みの差レベルですので、実際に私が買付しているVOOを軸に確認したいと思います。

VOO:バンガード®・S&P500 ETF

S&P500指数のパフォーマンスへの連動を目指す上場投資信託 (ETF)で、米国市場にて上場しています。SBI証券など日本の証券会社で購入が可能です。米国を代表する500社の大型株にて構成されており、日本で例えると日経225に相当します。ちなみにVTIは米国株全銘柄を対象としており、TOPIX(東証一部全銘柄)のようなものです。

✅ETF名称

バンガード・S&P500 ETF

✅ティッカー

VOO

✅ベンチマーク指数

S&P500 大型株

✅経費率

0.03%

✅配当利回り

1.93%

✅配当頻度

四半期(3月、6月、9月、12月)

VYM:バンガード®・米国高配当株式ETF

VYMも米国市場に上場しているETFです。構成銘柄は米国の大型銘柄です。REITおよび無配の銘柄を除外した上で、配当利回りの高い順に選定し累積時価総額が全体の50%を投資対象とします。おおよそ400社程度となります。

✅ETF名称

バンガード・米国高配当株式ETF

✅ティッカー

VYM

✅ベンチマーク指数

FTSE ハイディビデンド・イールド・インデックス

✅経費率

0.06%

✅配当利回り

3.03%

✅配当頻度

四半期(3月、6月、9月、12月)

VOOとVYMの違い

トータルリターン

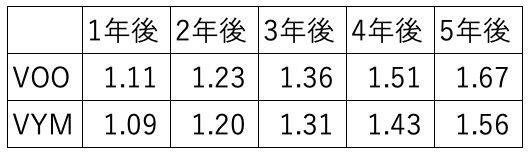

トータルリターンでは差を理解しにくいですね。5年リターンの数値を元に以下の表のように見直してみました。1年目の数値を「1」として5年後の数値を見ています

複利の効果が見て取れますね。5年後には11%の差がついていますが、これをどう見るかだと思います。長期保有前提でしたら私はVOO一択と判断します。

チャート

オレンジ色:VOO/青色:VYM

トータルリターンで結果は分かっていますがチャートも確認します。配当再投資を考慮しない株価では20%もの差がありますね!配当再投資の重要性がよく分かります

個人的な感想

私はVYMに正直中途半端な印象を持っています。VOOは約2%の配当を吐き出しつつ、株価も上昇しトータルリターンで優っています。

VYMは約3%の配当でありこの1%差にどのような意味を見出すか?が重要です。1000万円投資しても年間配当金で7万円しか差が出ない点に全く優位性を感じないのですよね。一億円投資していれば話は変わってきますが、私のような資産形成期の20代〜30代で長期保有前提であれば素直にVOOやVTIを購入した方が結果は出ます。

セクターの違いも両者にはありますが、ほぼ同様の値動きをしておりVOOとVYMを両方保有する事による分散効果は期待も出来ず、配当利回り違いの似たようなファンドだと理解しています。

配当金が5%とかであれば話が変わってくると思うのですが…。仮に購入するとしても興味半分の買付程度でしょうか。