こんにちは。よろずです。

特定口座での国内投資信託の買付停止/売却を経て、今後のポートフォリオを考え直しました。米国ETF&ポートフォリオと検索するとシーゲル流がよく出て来ますが、ざっくり比較しながら見てみたいと思います

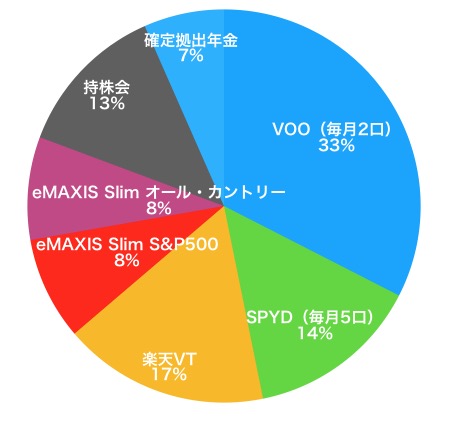

新・米国ETFポートフォリオ

さっそく公開です。当面これで行きたいと思います。結構頑張って入金しているつもりなのですが、これでもETFで50%超えませんね、毎月VOOを3口買えるように精進します。

特定口座で買っていた投信分の原資を米国ETFに振り分けています。これでざっくりと以下の割合になります

米国インデックス

41%

全世界(グローバル)

25%

高配当ETF

14%

国内株

13%

DC年金

7%(うち5%分はグローバルに相当)

↓比較用のシーゲルポートフォリオ

シーゲル信者でもないので、ぴったり同じになるようにとは考えていません。結局は分散しなさいと主張していると理解しています。

今のポートフォリオでは米国インデックス偏重状態ですね。全世界のうち半分は米国ですし、実際は米国インデックスで50%超となっています。グローバル戦略/セクター/バリューもない状態ですね。

VXUS/VHT/VTVとか入れたほうがいいんかな?ファンド自体が増えると管理も面倒になってくるので一旦これで1年は様子見してみたいと思います。

持株会=国内株は10%程度で投資額を調整していきたいと思います。最近自社の株価が上がってきたので評価額が上がっている気がします。野村證券からハガキがやってきたら記事にしようと思います。