こんにちは。よろず(@indexperience)です。

前々から言葉だけは知っていた「バリュー平均法」とは何ぞや?という事で、我々サラリーマン投資家にとって有効なのか調べてみました。

よく比較されるドルコスト平均法とどちらが良いのか?に焦点を合わせて記事を記載していますので、本日もお楽しみください♪

バリュー平均法とは?

value averagingの日本語訳になります。1980年代に米学者のマイケル・エデルソン氏が提唱した積立投資手法です(…思っていたより歴史古いな😅)

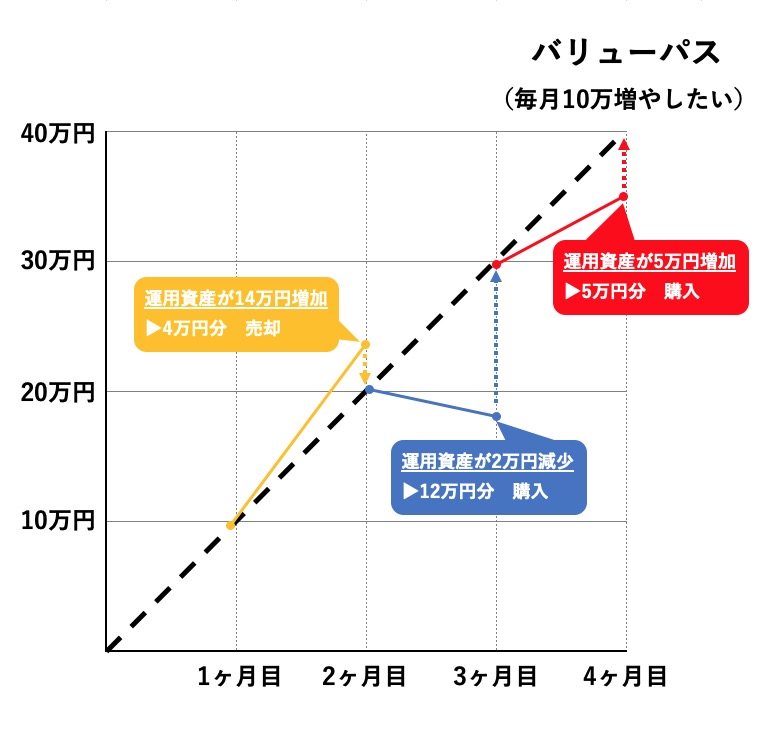

最大の特徴は「金融商品の時価が一定額ずつ段階的に増えていくように目標投資額を定めて運用する」事にあります。以下に図解してみました。

第一に運用の最終目標額を決定します。各時点での運用額が幾らになるか定めた過程をバリューパス(バリュー経路)と呼びます。

上記の図では直線で表していますが、年利5%の成長曲線を引いてもOKです。実際に運用するのであれば、その方が利確の回数が減るような気がします(後ほど解説いたします)

1ヶ月目

初回という事で10万円資金投下しました

2ヶ月目

運用資産がいきなり大きく値上がりしました。含み益14万円で評価額が24万円の状態です。バリューパスは20万円なので、上回った4万円を売却し待機資金へ回します

3ヶ月目

先月大きく上がりすぎたせいか、運用資産が値下がりし2万円の含み損を抱えてしまいました。評価額は18万円なのでバリューパスの30万円になるように12万円分購入します

4ヶ月目

運用資産が微増して5万円の含み益(評価額35万円)となりました。今月のバリューパスは40万円なので、差額分の5万円を追加購入します。

上記のように、バリュー平均法では予め定めたバリューパス通りになるように資産を売買する事で「運用資産額の増加(もしくは増加率)」が平均化されます

バリュー平均法とドルコスト平均法の比較

投資額

バリュー平均法 :バリューパスとの差額分

ドルコスト平均法:毎月一定額

取引内容

バリュー平均法 :売り買い両方

ドルコスト平均法:買いのみ

注文方法

バリュー平均法 :都度判断しながら発注

ドルコスト平均法:自動化できる

バリュー平均法のメリット・デメリット

ここまで読めばある程度、既にお分かりかと思いますが確認していきます

メリット

①平均買付単価はドルコスト平均法よりも下がる

上記グラフの3ヶ月目のように、運用資産の基準価額が大きく下げたタイミングにおいて、バリュー平均法ではより多くの資金投下して買付を行う事になります。ドルコスト平均法の場合は良くも悪くも定額買付の為、下落タイミングで大きく資金投下することはありません。

②タイミングを見計らう必要がない

あくまで定期的な買付を目的としているバリュー平均法では、投資タイミングを見極める必要がありません。機会的な判断が出来れば相場に一喜一憂せずに継続する事が可能です

③最終目標額に到達しやすい

予め定めたバリューパスに沿うように資金投下していく為、最終目標額との乖離も少ないと言えます。子供の教育資金や、マイホーム頭金準備などには向いているかもしれませんね。

デメリット

①自動化が出来ない

金融商品の時価は随時変動する為、都度投資額をバリューパスとの乖離額から決定し注文を出すという行為が発生します。常に時間に追われているサラリーマンです。忘れずに対応出来るか?と問われると自信がない部分ですね。また長きに渡ってバリュー平均法を継続するには鉄の意志も必要です。

②追加投資額が大きくなり手持ち資金が不足する恐れ

長期投資を進めていく上で、運用すればするほど資産額が膨らんでいきます。そんな時に、リーマンショック級の基準価額下落に直面したらバリューパスとの差額が非常に大きくなり、時に数百万から1000万円以上の追加投資が発生する可能性があります。

この問題は、どこまでバリューパスを守るか。と同義だと思っています。別に守れなくても死ぬわけではないですし。ただ一つ言える事はフルインベストしていて余裕資金がない方には向いてないという事。贈与された潤沢な運用資産があれば良いですね。

③複利効果が弱まる

長期運用する上で、利益を確定する行為は、都度税金を支払う事になります。利益を確定せずに課税を先送りしたほうが複利効果は高まる事が一般的です。

バリューパスを上回った際の売却行為が利益を確定させてしまう為、複利効果を弱めてしまう可能性が高いと言えるでしょう。

④トータルリターンを追求するには向いていない?

売却した額だけ実質的な投資金額は減額する為、投資リターンがドルコスト平均法を上回ったとしても、マイナスリターン時の損失額がドルコスト平均法に比べ縮小しても、プラスリターンでの収益額の大きさが拡大するとは限らない。

要は予め定めたバリューパスよりも、大きくアウトパフォームした場合は儲からない可能性もあるという事です

まとめ

いかがでしたでしょうか?

積立投資においてバリュー平均法とドルコスト平均法はよく比較されますが、特性として追加投入資金に余力が無いと計画通りの運用継続が困難になる点がポイントかと思います。

また目的や目標額が明確な投資であればバリュー平均法が向いていると言えますが、サラリーマン投資家のように毎月一定額を投資する環境であればドルコスト平均法が適しているかと考えます。

個人的には管理工数の掛からないドルコスト平均法を選択します。バリュー平均法は、人間の意思決定プロセスが多すぎて継続する自信が全くありません🤣

【こんな記事も書いています】

インデックス投資におけるナンピン買いの実績です

インデックス投信の複利効果について確認しました

ランキングに参加しています。

応援クリックして頂けるとモチベーション大幅UPです😆